创新对外投资基础设施项目的投融资模式

近年来我国对外投资和“一带一路”建设中基础设施(交通运输、能源、水务和电信)行业投资规模和占比不断增加。一些中资企业对外业务模式逐步由工程总承包转向工程总承包和项目投资并重,积极开发各类PPP项目,以获得长期和稳定的收益。总体看,项目投融资主要依靠企业股本投资和银行贷款,以银行贷款为主。目前我国的对外投融资安排存在融资工具比较单一、融资渠道有限、投融资缺乏国际化合作和多元化等问题,这在一定程度上限制了基础设施建设资金的筹措和海外投资业务的开展,影响了基础设施项目的开发和落地,也不利于项目的风险管理。同时,项目所在国的东道国政府和合作方资金不足,国家主权信用评级偏低,也增加了东道国和项目吸引外资的难度。

为推动我国对外投资和“一带一路”建设高质量发展,实现可持续性的基础设施投资,有必要借鉴国际经验,积极探讨创新投融资新模式和新渠道,并促进国际合作,实现互利共赢。借鉴和创新投融资方式与途径应成为传统和主流投融资模式的有益补充。本文旨在探讨和介绍四种投融资新模式,供从事对外投资基础设施项目的中资企业和银行参考。

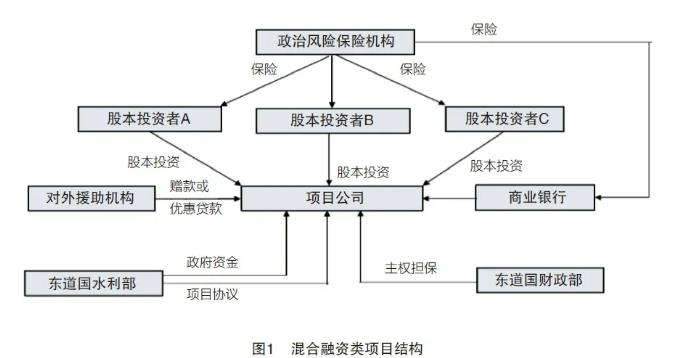

混合融资使项目从财务不可行变得可行

混合融资(Blended Finance)是指私人部门项目融资中,既包括优惠资金(赠款或优惠贷款),又包括商业银行贷款的混合性融资。这里的优惠资金既可以是赠款,也可以是优惠贷款。许多基础设施项目尤其是供水和污水处理项目以及其它社会部门项目,社会效益很好,但项目投资收益相对较差,财务上不可行。因此,这类项目融资仅靠商业银行贷款难以实施。而混合融资通过赠款与商业银行贷款或政策性银行优惠贷款与商业银行贷款软硬贷款混合,就能够软化贷款条件,降低贷款和项目的综合成本,从而使项目从财务上不可行变得可行(如图1所示)。这类社会效益型基础设施项目,如果没有赠款或优惠贷款或政府补贴(包括提高供水价格和污水处理费)的支持,很难吸引到商业银行贷款和外国投资。混合融资可以带动吸引私人部门资本参与社会部门基础设施项目建设,使赠款和优惠贷款的使用可以发挥更好的效果和更大的项目催化作用。

混合融资很典型也很成功的案例之一是约旦的ASSamra污水处理项目。该项目的落地和成功实施得益于美国两家对外援助机构— —美国国际开发署(USAID)和世纪挑战公司(MCC)先后提供的两笔赠款支持,该赠款使得项目从财务不可行变为可行,并已成功实施两期,其项目的污水处理能力大大增强,目前已经成为一个非常现代化的大型污水处理厂。更重要的是,赠款的支持吸引了国际知名水务公司法国苏伊士水务(Suez)及其子公司Infilco Degremont,Inc和国际著名承包商 Morganti Group参与股本投资和项目的运营和管理。

同时,项目也成功吸引了当地 9家商业银行参与贷款融资。AS Samra污水处理项目是约旦第一个BOT项目,一个多方参与的国际化标杆项目,其成功实施表现在多个方面,包括外国援助机构赠款、私人投资和商业银行贷款与当地政府财政支持的混合融资;业务创新和资源综合利用(利用污水处理厂的沼气和污水进出口落差发电;处理后的污水用于灌溉约旦河谷发展农业);污水处理技术和环境社会健康安全与公司社会责任的行业高标准和示范效益,等等。这个现代化的污水处理厂已获得国际上多个奖项,包括被世界融资杂志评为世界最好的水务项目之一。

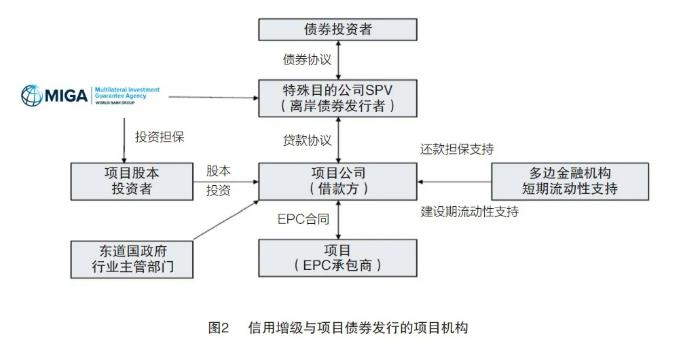

通过信用增级与项目债券发行实现债务融资

对外基础设施项目投资和“一带一路”建设所需资金巨大,而各国政府和多边发展机构资金有限,难以满足基础设施发展和项目所需的投融资需求。另一方面,国际资本市场的各种机构投资者(Institutional Investor),包括养老基金、保险公司、投资公司、证券公司和各种福利基金及金融财团等,其资金实力雄厚,融资开发潜力巨大。合理利用债券市场资源,建立面向债券市场的对外基础设施项目投融资新模式,是对传统投融资模式的有益补充,有助于实现投融资的多元化和可持续的基础设施投融资机制。

面向债券市场的对外投资基础设施投融资其核心是发行项目债券(Project Bond)。项目债券是一种根据具体项目而设计出来的债券产品,需要由政府和多边发展金融机构共同参与,从而达到信用增级的效果,提高项目债券的社会认可度和可信度,进而吸引更多的机构投资者和社会资本参与到基础设施项目的投资和建设中来。值得注意的是,目前我国对外投资和“一带一路”建设涉及的多数国家,其主权和项目债券的信用评级均达不到投资级别信用等级。因此,如果没有多边发展金融机构(如世界银行、国际金融公司IFC、多边投资担保机构MIGA和地区性发展金融机构等)的参与和信用增级,项目债券的发行很难实现。所以,在建立面向债券市场的对外基础设施项目投融资模式中应加强与多边发展金融机构的合作,整合各类投融资和投资担保与信用增级措施,通过创新产品应用和机构合作,使项目债券发行和对外基础设施项目债务融资落到实处。项目债券的发行不仅仅局限于基础设施项目,在可再生能源领域(绿色债券)和社会部门也可以得到广泛的运用。另外,为发行项目债券有些项目在离岸成立特殊目的的公司(SPV),由SPV发债融资后再贷款给项目公司,用于实施基础设施项目。通过信用增级和项目债券发行实现投融资的项目结构如图2所示。

土耳其Elazig医院PPP项目是运用多边发展金融机构信用增级发行基础设施项目债券非常成功的案例。该项目最初因土耳其主权信用评级低和项目建设风险高,项目债券未能达到投资级别信用等级,因此在没有多边金融机构信用增级的情况下无法实现发行项目债券进行债务融资。世界银行集团下属的多边投资担保机构MIGA和欧洲复兴开发银行(EBRD)通力合作,创新担保和信用增级产品,创造性地开发了以流动性为支撑的政治风险保险信用增级产品(Liquidity-backed political risk insurance),从而大大实现了对项目债券的信用增级,使得增级后的项目债券评级比土耳其国家主权信用评级还要高出两个级别,因此该项目吸引了大量的国际投资者(包括中资银行),成功完成了项目债券发行和投融资工作。这是多边发展金融机构产品创新合作、实现信用增级和投融资非常成功的例子,具有很好的示范性效果。

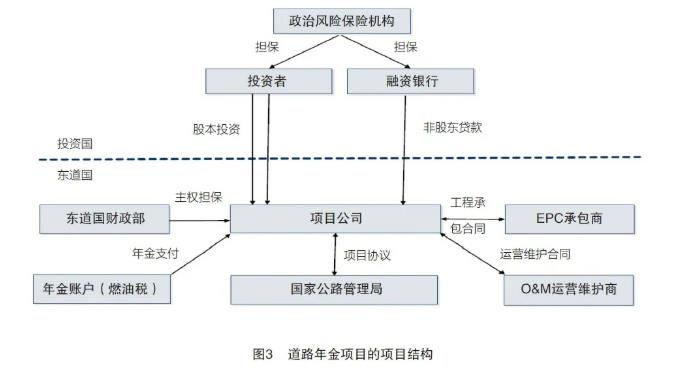

道路年金PPP融资模式

道路年金(Road Annuity Fund)PPP融资模式,是指东道国政府在道路建设和运营与维护中为了吸引外国投资而设立的一种创新性PPP模式。许多发展中国家道路基础设施落后,收费高速公路里程有限,绝大部分道路为等级较低的一般性公路(包括农村道路),因此无法通过道路收费收回投融资成本。而政府本身财力不足,道路基础设施建设与升级改造和维护缺乏财政资金。为解决这些难题,吸引外国投资,建设和升级改造道路基础设施,一些国家创新性地引入了道路年金PPP模式,并收到了较好的效果。印度、尼日利亚和肯尼亚等国已经或正在采用该道路年金模式,支持道路基础设施建设。这种新型的PPP模式因其独特的优势和可预见性稳定现金流收益也得到其它国家包括投资者的重视和兴趣。

笔者以肯尼亚为例说明道路年金项目是如何运作的。肯尼亚政府有雄心勃勃的道路基础设施建设和升级改造计划,其中包括使用道路年金对一万公里道路进行建设、恢复和升级改造。道路年金计划实施拟分为三个阶段,第一阶段包括2000公里,第二阶段5000公里,第三阶段3000公里。为实施道路年金项目,肯尼亚政府于2015年通过了“公共财政管理(道路年金基金)规定”(2019年进行了修改),为政府设立道路年金和确保道路年金项目年金支付提供了法律保障。道路年金的资金来源包括中央政府成立该基金时提供的初始资金,但主要资金来源于政府向车辆用户征收的燃油税(约每升汽油3个美分)。肯尼亚政府把每年征收的燃油税收入存入专门账户,项目建成后按季度用于支付道路年金项目的年金支出。此外,肯尼亚政府将对项目公司出具支持函,类似于主权担保,确保政府有足够的资金按照项目协议要求支付所有道路年金项目的年金,并在出现政治和自然不可抗力事件导致项目终止时承担赔付责任。项目结构如图3所示。

采用道路年金PPP融资模式,一方面可以减轻东道国政府进行道路基础设施建设的财政资金压力,与传统政府采购项目相比更加物有所值,因此这类项目受到东道国政府的重视和欢迎。另一方面,这类项目的收入和现金流不与道路车流量多少挂钩,道路年金可预期并稳定,加上有政府担保,因此与收费高速公路项目相比,道路年金项目的市场和支付风险相对更低,因此对投资者和融资银行有更大的吸引力。

创新对外业务模式和投融资模式

加强国际合作,提高项目抗风险能力

PPP和BOT项目投资周期长,风险高,但收益也高。目前我国对外承包工程企业正在逐步转型,以提高项目收益。企业应根据自身的资金实力、行业技术优势和国际经验,决定其业务发展模式。有实力的企业可以积极开发各类PPP和BOT等特许经营项目,实行投建营一体化业务模式,增强企业对项目周期全过程(开发、建设和运营)的管控能力,获得长期和稳定的收益。

同时,在对外投资和“一带一路”建设中应注重加强国际合作,积极创新投融资模式。过去多年来,我们一直强调项目中的中资元素(中资公司投资、中资承包商、中资银行和中资保险公司),这种模式虽没有什么不好,但也因此失去了一些国际合作的机会和通过国际合作带来的益处。我国国民经济和社会发展第十四个五年计划和二O三五年远景目标的建议提出,要推动共建 “一带一路”高质量发展,实行高水平对外开放,促进国际合作,健全多元化投融资体系,实现互利共赢。这为今后我国对外投资和“一带一路”建设指明了方向。

健全多元化投融资体系包括实行中中合作、中外合作、国有和民营股权结构多元化,积极引入国际金融资本参与国际基础设施项目建设,构建利益共享、风险和责任共担的体制机制,以发挥各方的综合优势,通过多方合作提升项目抗风险能力。应当指出,目前我国企业和银行与其它国家的投资者和银行在项目所在国的三方或多方合作正在逐步展开,并已初见成效。具体来说,一些中资企业在基础设施项目中开始与国际投资者和国际商业银行开展投融资合作,一些中资银行也越来越多地参与甚至牵头组织国际银团贷款(syndicate loans),尤其是支持投资规模较大的基础设施项目。这种面向信贷市场的投融资新模式将对外投资基础设施项目的投融资风险以及收益等分摊到不同的银行主体上,从而降低了单一贷款银行承担的所有项目运营和贷款支付风险。

网站版权声明:

① 凡本网注明来源: 、CCPA、CCPA各部门以及各分支机构的所有文字、图片和音视频稿件,版权均为本站独家所有,任何媒体、网站或个人在转载使用前必须经本网站同意并注明"来源:" (CCPA)"方可进行转载使用,违反者本网将依法追究其法律责任。

②本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。 其他媒体、网站或个人从本网转载使用的,请注明原文来源地址。如若产生纠纷,本网不承担其法律责任。

③ 如本网转载稿件涉及版权等问题,请作者一周内来电或来函联系。

您可能感兴趣的文章

下载18新利体育客户端- 【一带一路】中国对“一带一路”沿线国家投了多少钱?2020-09-21

- 【一带一路】让中国混凝土与水泥制品走进埃塞俄比亚2020-09-29

- “一带一路”对接菲律宾建设计划,11个中菲政府间合作项目已完成2021-03-04

- 亚太区域经济一体化对于“一带一路”有何重要意义?2021-05-13

- 过去一周,“一带一路”发生了这些大事(5.29—6.4)2021-06-03

- 疫情之后,“一带一路”项目合作模式有何新变化?2021-06-03